ភ្នំពេញ ៖ អ្នកជំនាញ និងថ្នាក់ដឹកនាំក្នុងវិស័យធនាគារ និងគ្រឹះស្ថានហិរញ្ញវត្ថុបានបញ្ជាក់ថា ធនាគារ និងគ្រឹះស្ថានហិរញ្ញវត្ថុ ដែលជាប្រភពហិរញ្ញវត្ថុយ៉ាងសំខាន់ក្នុងជួយពង្រីកអាជីវកម្មរបស់ប្រជាជន និងសហគ្រាសគ្រប់ប្រភេទ មិនផ្តោតលើការទាមទារទ្រព្យធានាមុននឹងផ្តល់កម្ចីនោះទេ ប៉ុន្តែទាមទារការពិនិត្យច្បាស់លាស់លើការផែនការអាជីវកម្ម និងរំហូរសាច់ប្រាក់ច្បាស់លាស់ជាដើម។

លោកបណ្ឌិត អ៊ិន ចាន់នី ប្រធាននាយកប្រតិបត្តិនៃធនាគារអេស៊ីលីដាភីអិលស៊ី បានថ្លែងថា ធនាគារ និងគ្រឹះស្ថានហិរញ្ញវត្ថុមានតួនាទីសំខាន់សម្រាប់ផ្តល់ហិរញ្ញវត្ថុ ក៏ដូចជាសេវាហិរញ្ញវត្ថុទៅដល់សគ្រាសគ្រប់ខ្នាតទាំងអស់ ដើម្បីឱ្យគាត់ (ប្រជាជន) ចាប់ផ្តើម និងពង្រីកអាជីវកម្មរបស់គាត់ ហើយបើសិនជាគាត់គ្មានទុនហិរញ្ញវត្ថុ គាត់មិនអាចចាប់ផ្តើមអាជីវកម្មថ្មី ឬពង្រីកអាជីវកម្មមានស្រាប់នោះទេ។

លោកបណ្ឌិតបានថ្លែងថា ៖

“អ្វីដែលយើងចង់ឃើញនោះគឺត្រូវរីកចម្រើនលូតលាស់ជាមួយអតិថិជនរបស់ខ្លួនដោយមិនមែនរីកម្រើនតែម្នាក់ឯងនោះទេ ហើយការដែលឱ្យកម្ចី ក៏ដូចផ្តល់សេវាកម្មក៏ដោយ គឺយើងមិនឱ្យដៃគូរបស់យើងស្លាប់នោះទេ តែយើងចង់បានការរីកចម្រើនជាមួយគ្នា”

លោកបណ្ឌិតបន្តថា ៖

“ដូច្នេះការផ្តល់ឥណទានដែលមានអត្រាការប្រាក់សមរម្យ និងកម្រៃសេវាសមរម្យ ដើម្បីឱ្យអាជីវកម្មដែលជាដៃគូអាចលូតលាស់ និងរីកចម្រើនបាន។ នោះឯងគឺតួនាទីសំខាន់របស់គ្រឹះស្ថានធនាគារ និងហិរញ្ញវត្ថុ ក្នុងការផ្តល់សេវាកម្មហិរញ្ញវត្ថុ ក៏ដូចជាផ្តល់ផលិតផលហិរញ្ញវត្ថុ សម្រាប់សហគ្រាសគ្រប់ខ្នាតដោយតម្លៃសមរម្យ”

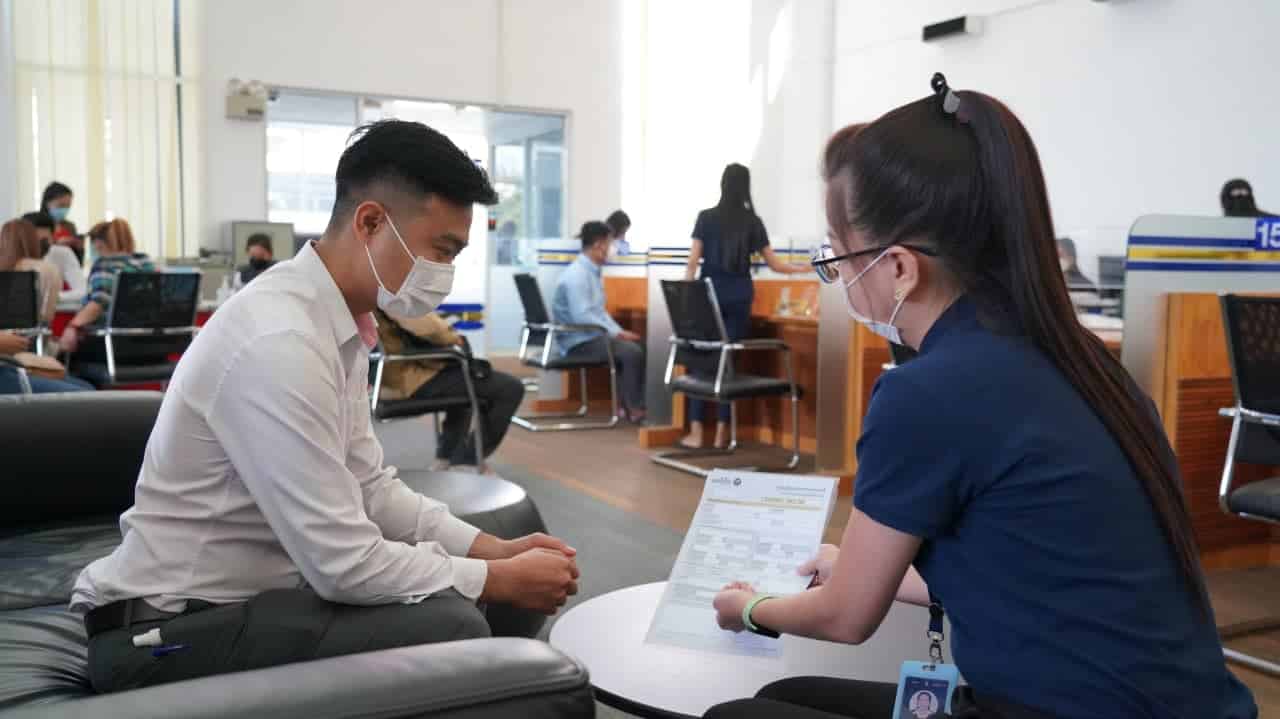

លោកបណ្ឌិតបានថ្លែង លើសពីនេះទៅទៀតគឺគ្រឹះស្ថានធនាគារ និងមីក្រូហិរញ្ញវត្ថុតែងតែផ្តល់ប្រឹក្សា និងយោបល់ដល់អតិថិជន។ ជាធម្មតា ពេលអតិថិជនដាក់ពាក្យសុំខ្ចីប្រាក់ គាត់តែងតែចង់បានច្រើន តែស្ថាប័នពិនិត្យលើផែនការអាជីកម្មរបស់គាត់ថា តើរំហូរសាច់ប្រាក់ដែលកើតមកពីអាជីវកម្មមានគ្រប់គ្រាន់សម្រាប់គាត់ខ្ចីទំហំឥណទានប៉ុន្នឹងដែរ ឬទេ? ក្នុងករណីថា រំហូរសាច់ប្រាក់មិនគ្រប់គ្រាន់ទេ ហើយគាត់ចង់ទំហំឥណទានធំ ស្ថាប័នមិនអាចផ្តល់ឱ្យធំទៅតាមអ្វីដែលគាត់ចង់បាននោះទេ។ បន្ទាប់មកទៀត នៅពេលសាច់ប្រាក់ត្រូវទៅតាមផែនការអាជីវកម្មរបស់គាត់ហើយ បានចាប់ផ្តើមពិនិត្យមើលទ្រព្យធានា។

លោកបណ្ឌិត អ៊ិន ចាន់នី បានថ្លែងដូច្នេះថា ៖

“យើងមិនមើលទៅទ្រព្យធានាមុន ហើយពិនិត្យមើលទៅលំហូរសាច់តាមក្រោយនោះទេ តែយើងពិនិត្យមើលទៅលើលំហូរសាច់ប្រាក់មុន ហើយបានយើងពិនិត្យទៅលើទ្រព្យធានាក្រោយ”

លោកបណ្ឌិតបានថ្លែងបន្តថា កាលណាអាជីវកម្មណាដែលមានហានិភ័យទាបបំផុត នរណាក៏ធ្វើបានដែរ តែចំណូលតូច ហើយអាជីវកម្មណាដែលមានហានិភ័យខ្ពស់ កម្រមានអ្នកធ្វើបានណាស់។ គ្រប់អាជីវកម្មទាំងអស់តែងតែមានហានិភ័យ ដូច្នេះមា្នក់ៗត្រូវរកព័ត៌មានឱ្យគ្រប់ជុងជ្រោយ បើសិនហេតុណាមួយកើត យើងត្រៀមទប់ទល់ជាមួយនឹងហានិភ័យទុកជាមុន។ ដូច្នេះស្ថាប័នឱ្យខ្ចី មុននឹងឱ្យខ្ចី ជជែកពិភាក្សាជាមួយអតិថិជនច្រើន និងពិនិត្យលើផែនការ ដែលក្នុងនោះផែនការបញ្ជាក់ហើយថា អាជីវកម្មនេះត្រូវបានដើមទុនប៉ុន្មាន ហើយគាត់ផលិតបានប៉ុន្មាន ហើយអ្នកណាខ្លះជាអ្នកទិញរបស់គាត់ ជាមួយដែរ ក៏ពិនិត្យលើស្ថាននៃការលក់ និងប្រតិបត្តិការអាជីវកម្មរបស់ពួកគាត់ផងដែរ។

លោកបណ្ឌិតបានលើកឡើងថា នេះហើយគឺការពិភាក្សារកហានិភ័យ មើលការផ្សងព្រេងរបស់គាត់ ហើយអ្វីជាអនុសាសន៍របស់ធនាគារ និងគ្រឹះស្ថានហិរញ្ញវត្ថុគឺពិភាក្សាជាមួយដៃគូ ដើម្បឱ្យដៃគូផ្តល់ព័ត៌មានពិត ងាយស្រួលសម្រាប់យើងក្នុងការផ្តល់យោបល់ដែលត្រឹមត្រូវ ព្រោះកាលណាយើងទទួលបានអត់ពិត យើងផ្តល់ព័ត៌មានអត់ច្បាសលាស់ យើងធ្វើការសម្រេចអត់ត្រូវ ឥណទាននឹងអាចជាងអ្វីដែលគាត់ត្រូវការ ឬទាបជាងអ្វីដែលគាត់ត្រូវការ ហើយវាសមនឹងសមត្ថភាពសងរបស់គាត់ ព្រោះលំហូរសាច់មិនគ្រប់។

លោកបណ្ឌិត អ៊ិន ចាន់នី បានបញ្ជាក់ថា ៖

“ដូច្នេះត្រង់ចំណុចនេះភាគីទាំងពីរ ត្រូវផ្តល់ព័ត៌មានពិតឱ្យគ្នាទៅវិញទៅមក ព្រោះអ្នកផ្តល់កម្ចីគ្មានគោលបំណងណាមួយឱ្យដៃគូខ្លួនរងគ្រោះនោះទេ ដោយត្រូវពិភាក្សាជាមួយគ្នា ផ្តល់ព័ត៌មានឱ្យបានច្បាស់លាស់ជាមួយគ្នា ហើយផ្តល់យោបល់ ហើយផ្តល់ឥណទានទៅតាមអ្វីដែលគាត់ចង់បាន ត្រូវទៅតាមអាជីវកម្មរបស់គាត់”

លោកបណ្ឌិតលើកថា មួយទៀតគឺក្នុងចំណូលរបស់គាត់នេះ ក្នុងនោះមានការចំណាយមួយដែលគេហៅ ចំណាយបន្ទាន់ (Emergency) ថាតើគាត់ត្រៀមមូលនិធិបន្ទាន់នេះ ឬអត់? ឧទាហរណ៍ថា គាត់ឈឺ ឬអត់ស្រួលខ្លួន គឺយើងត្រូវគិតទៅលើបញ្ហានេះមួយទៀត។ ដូច្នេះវាមានការទាមទារឱ្យភ្នាក់ងារនីមួយៗរបស់ស្ថាប័ននីមួយៗមានការបណ្តុះបណ្តាលពេញលេញគ្រប់គ្រាន់ដើម្បីធ្វើការជិតស្និតជាមួយអតិថិជនក្នុងការទទួលបានព័ត៌មានពិតពីអតិថិជន។ លោកបណ្ឌិតបានលើកឡើងថា ៖

“សូមបញ្ជាក់ [យើង] គ្មានគោលបំណងណាដែលធ្វើឱ្យដៃគូរបស់យើងមានការពិបាកនោះទេ ដូច្នេះត្រូវការយកព័ត៌មានឱ្យអស់ពីអតិថិជន និងចែករំលែកឱ្យយើង ដើម្បីឱ្យយើងបានគិតច្បាស់លាស់ជាមួយគាត់”

សូមបញ្ជាក់ផងដែរ ជាទូទៅ មុននឹងផ្តល់កម្ចី ឬឥណទាន មន្ត្រីឥណទានរបស់ស្ថាប័នធនាគារ ឬគ្រឹះស្ថានហិរញ្ញវត្ថុ តែងតែងពិនិត្យលើ ៥ ចំណុចពីអតិថិជន ដើម្បីធានាបានថា ការផ្តល់កម្ចីត្រូវបានធ្វើឡើងជោគជ័យ និងមានប្រសិទ្ធភាព ដែលវាមានន័យថា ការផ្តល់កម្ចី ឬឥណទានជួយជំរុញអាជីវកម្មរបស់អតិថិជនពង្រីកសមស្របទៅតាមផែនការរបស់ខ្លួន។

ជាធម្មតា ស្ថាប័នធនាគារត្រូវសិក្សា និងវិភាគការអនុវត្តន៍ឥណទាន ដែលរួមមាន ចរិត្តលក្ខណៈ សមត្ថភាពសង រំហូរសាច់ប្រាក់ លក្ខខណ្ឌ ការត្រួតពិនិត្យ និងទ្រព្យបញ្ចាំ ដែលភាគច្រើនគេស្គាល់ថា ទ្រព្យធានា គឺគេពិនិត្យចុងក្រោយគេ មុនសម្រេចផ្តល់កម្ចីឥណទានជូនអតិថិជន៕

ជីវប្រវត្តិ: លោកមានបទពិសោធន៍ជាង ១០ឆ្នាំក្នុងប្រព័ន្ធផ្សព្វផ្សាយផ្នែកសេដ្ឋកិច្ច អប់រំ សង្គម និងកម្សាន្ត។ បច្ចុប្បន្នលោកជាការីនិពន្ធនៃសារព័ត៌មាន AMS Economy។

របាយការណ៍ថ្មីៗ

មើលទាំងអស់ ➧

Khmer Insider ជាកម្មវិធីវីដេអូឯកសារមួយដែលបង្កើតឡើងដើម្បីបំផុសគំនិតយុវជន

បទយកការណ៍, អាជីវកម្មថ្មី និងនវានុវត្ត

• 16/10/2024

Khmer Insider ជាកម្មវិធីវីដេអូឯកសារមួយដែលបង្កើតឡើងដើម្បីបំផុសគំនិតយុវជនឲ្យក្លាហានចាប់យកក្តីស្រមៃ ឬចាប់អារម្មណ៍លើការបង្កើតអាជីវកម្មថ្មីៗជាមួយគំនិត ទុន និងឱកាសទីផ្សារផ្សេងៗ

ព័ត៌មានទូទៅ

មើលទាំងអស់ ➧

អុីរ៉ង់ ចាប់ដៃ រុស្ស៊ី- ចិន ធ្វើសមយុទ្ធយោធាក្នុងដែនទឹក ខណៈអាម៉េរិកបង្កើនសកម្មភាពនាវាចម្បាំង

ព្រឹត្តិការណ៍, អាជីវកម្មថ្មី និងនវានុវត្ត

• 19/02/2026

រដ្ឋាភិបាលតេហរ៉ង់ នៃប្រទេសអ៊ីរ៉ង់ នឹងរៀបចំសមយុទ្ធទ័ពជើងទឹកមួយដោយសហការជាមួយសម្ព័ន្ធមិត្តធំៗ ដូច ជារុស្ស៊ិ និងមហាយក្សចិន ដែលអាចអនុវត្តនាចុងខែកម្ភៈនេះតែម្ដង

សមាគមមីក្រូហិរញ្ញវត្ថុកម្ពុជា និងអង្គការ water.org ពិភាក្សាជាមួយធនាគារ ARDB លើកកម្ពស់ហិរញ្ញប្បទានបៃតង និងវិស័យទឹកស្អាត

Top News, ព្រឹត្តិការណ៍, ហិរញ្ញវត្ថុ

• 19/02/2026

សមាគមមីក្រូហិរញ្ញវត្ថុកម្ពុជា និងអង្គការ water.org ពិភាក្សាជាមួយធនាគារ ARDB លើកកម្ពស់ហិរញ្ញប្បទានបៃតង និងវិស័យទឹកស្អាត នៅកម្ពុជា

វិថីហិរញ្ញវត្ថុ

វិថីហិរញ្ញវត្ថុ

Account

Account Security

Security Favourite Content

Favourite Content